券商2024年業績分化:中信證券等業績大增,五礦資本利潤下滑

炒股就看,權威,專業,及時,全麵,助您挖掘潛力主題機會!

來源:證券市場周刊市場號

券商開始陸續披露2024年業績預期,其中多數券商業績實現了不錯的增長。

據上市公司2024年業績預告和快報數據,、、、、等券商股業績顯著改善。梳理背後原因,除了各大券商加大自營業務的資產配置能力外,也與部分券商積極探索其他投行業務有關,譬如加大債券承銷能力等。展望未來,在IPO規模短期內或難大幅提升、經紀業務傭金持續走低的大背景下,券商仍需思考更多的轉型破局之道。

中信證券業績、資產規模大增

總資產有望繼續領先“海通+”

元旦過後,上市公司進入2024年業績預告披露窗口期。按照政策要求,對於業績漲幅或跌幅較大或可能出現虧損的,上市公司需及早披露業績快報或業績預告。券商股作為2024年A股反彈的先鋒,盡管這一年投行業務低迷,但受益於二級市場的活躍,以及各項降本增效措施的實施,多數券商股仍獲得不錯的業績表現。

中信證券是最早披露業績快報的券商之一。2024年度業績快報顯示,公司實現營收637.89億元,同比增長6.19%;實現歸母淨利潤217.04億元,同比增加10.06%。分季度來看,中信證券2024年第三季度錄得營收159.58億元,而受益於第四季度二級市場行情的好轉,公司第四季度營收增加到176.47億元。截至2024年末,中信證券總資產1.71萬億元,較2023年末1.45萬億元增長了17.8%。亮麗的2024年業績,為穩固中信證券行業龍頭地位提供了強力支撐。

2024年,上海兩大頭部券商國泰君安和宣布合並,Wind數據顯示,截至2024年9月末,兩家券商合並報表口徑的總資產規模為16251億元。雖然有機構解讀稱,兩家券商合並後的資產規模將躍居券商首位,但隨著中信證券總資產規模的快速增長,中信證券仍有望守住券商行業資產規模龍頭位置。

東興證券歸母淨利潤有望翻番

投行業務尚待恢複⠠2024年IPO“零”過會

東興證券是首家披露2024年業績預告的券商。公告顯示,東興證券2024年度預期實現歸母淨利潤14.5億元-17億元,同比增長77%-107.4%。對於業績大幅增長的原因,東興證券在公告中解釋稱,主要得益於投資業績大幅增長、財富業務及資產管理業務穩步發展。這份財報的出色表現,意味著東興證券正走出澤達易盛等風險事件造成的影響。

因早年保薦的澤達易盛在創板上市後被查出財務造假、欺詐發行,東興證券不僅被立案調查,且還向澤達易盛的投資者支付了1.55億元賠償款。根據《證券公司投行業務質量評價辦法》,券商如存在重大負麵事項的,比如評價期內券商因投行業務違法違規被追究刑事責任、被證監會或其他金融監管部門行政處罰、存在嚴重損害投資者利益或社會公共利益情形,或被證監會暫停、撤銷業務資格的,將對投行評價分類產生負麵影響。證券業協會發布的2024年度投行業務質量評價結果顯示,東興證券的投行業務質量評級為較低的C類。

東興證券2019-2021年的IPO業務量在行業內還排名靠前,但2022年後受IPO減少及澤達易盛財務造假案的影響,其IPO業務量持續下滑,2024年保薦的IPO過會上市數為0,撤回或終止的IPO項目達到7家,包括金盛海洋、華菱電子、凱龍潔能、華卓精科等,撤否率在券商中排名靠前。在此次業績預告公告中,東興證券隻提到2024年業績大增主要受益於投資、財富管理、資管三塊業務,但沒有提到投行業務的貢獻。

東興證券還有一些在手IPO項目最終能否上市也存在不確定性。比如東興證券保薦的浙江升華雲峰新材股份有限公司計劃上交所主板IPO項目,公司在2023年就收到了交易所問詢函,但東興證券和雲峰新材一直沒有回複問詢。隨著時間的推移、市場環境和業績不確定性的加大,主營業務為家裝地板、膠合板等裝飾材料的雲峰新材上市的可能性正在減小。

紅塔證券提升自營能力

第一創業加大債券承銷

小型券商紅塔證券也披露了2024年業績預告,公告顯示,2024年預計實現歸屬母公司股東的淨利潤為7.6億元,同比增長145.34%。對於業績大增的原因,紅塔證券在公告中解釋稱,公司2024年持續優化資產負債管理機製,進一步提升資產配置的科學性和有效性,持續推進自營投資業務的非方向化轉型。

第一創業預計,公司2024年實現歸屬於上市公司的股東淨利潤8.5億元-9.35億元,相比2023年增長157.07%-182.77%。對於業績變動原因,公司在公告中稱,持續提升服務實體經濟和服務居民財富管理質效,堅持“成為有固定收益特色的、以資產管理業務為核心的證券公司”的戰略目標。報告期內,公司及時把握市場機會,自營業務收入大幅增長,另外公司的投資銀行業務收入及證券經紀業務收入穩步增長。

Wind顯示,第一創業2024年主承的公司債規模是256.5億元,相比2023年主承的125億元公司債規模實現翻番。相對其他過於依賴股權業務的券商來說,第一創業在利率走低的市場環境中能夠適時加大債券業務提升收益的做法,具有一定的借鑒意義。

歸母淨利潤靠非經常性損益提升

紅博會展CMBS項目風險仍存不確定性

華林證券是A股中營收和市值較小的券商之一,2024年預計錄得歸母淨利潤為3.4億元-4.4億元,同比增幅達973.03%-1288.62%。在業績預告公告中,公司解釋了原因,“自營投資業務積極把握市場機遇,進一步提升配置資產能力,收入大幅增加。此外,公司針對紅博會展信托受益權資產支持專項計劃仲裁事項,於2023年度計提預計負債約2.28億元,導致2024年度相關營業外支出同比大幅下降。該筆營業外支出為非經常性損益。”

綜合公告、裁判文書網等公開信息,華林證券擔任管理人的“紅博會展信托受益權資產支持專項計劃”是國內首單獲批的上市公司主體CMBS(即商業地產資產支持證券),直接融資方是哈爾濱國際會展體育中心有限公司,特定原始權益人為工大高新。工大高新2018年出現債務違約,“紅博會展信托受益權資產支持專項計劃”也無法兌付,其投資人民生證券、大連銀行認為華林證券作為管理人卻未勤勉盡責,起訴了華林證券。“紅博會展信托受益權資產支持專項計劃”的底層資產——位於哈爾濱市的12萬平方米商業地產和8.3萬平方米土地使用權於2024年在京東網站法拍,起拍價為13.53億元,但兩次流拍。

2024年歸母淨利潤預期下跌八成

五礦信托罕見虧損⠠五礦證券利潤下滑

在多數券商業績預喜的背景下,五礦資本卻公告業績表現不佳。公司預計,2024年實現歸屬於母公司股東的淨利潤4億元-5.5億元,同比減少76%-82%。

對於業績下滑原因,五礦資本解釋稱,“一是信托業務轉型,業務結構的改變導致手續費及傭金收入有所減少;二是公司下屬子公司持有的以公允價值計量且其變動計入當期損益的金融資產本期內公允價值出現下降;三是下屬子公司收到的政府補助較上年同期有所減少。”

具體來說,五礦信托、五礦證券過去一直是五礦資本的業績主要來源。但公告顯示,五礦信托預計2024年淨利潤為-9.55億元,相較於2023年11.9億元的淨利潤有顯著下滑,成為拖累五礦資本業績下滑的主要因素;五礦證券2024年預計實現總營收13.1億元,同比下滑12%,錄得淨利潤2.8億元,同比減少超過一成。

此外,五礦證券近期還在加速“瘦身”,縮減規模。據證券業協會留存的數據顯示,2024年5月,五礦證券員工人數約為1730人,而到了2025年1月,最新員工人數僅剩下1387人,降幅達兩成。

並購重組業務也是券商收入的重要來源之一,但就已披露2024年業績預告的券商公告看,這一業務的貢獻很少被提及。公開信息顯示,證券業協會2025年1月最新發布的《2024年證券公司財務顧問業務執業質量評價結果》顯示,、開源證券、民生證券、申港證券、承銷保薦、等少數券商獲評C類,意味著這些券商的並購重組財務顧問業務質量仍有待提升。

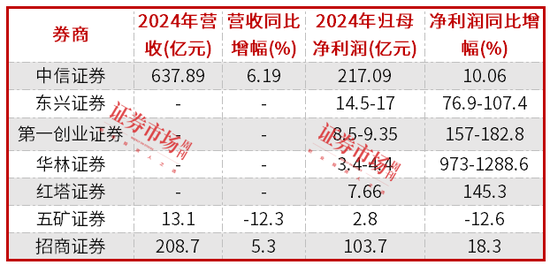

附表⠠部分券商2024年業績預告情況

數據來源:Wind

(文中提及個股僅作舉例分析,不作投資建議。)